El informe de Juan Manuel Garzón y Nicolás Torre para la Fundación Mediterránea – IERAL analiza las perspectivas del mercado exportador de carnes argentinas

El récord de exportaciones 2019 y sus impulsores

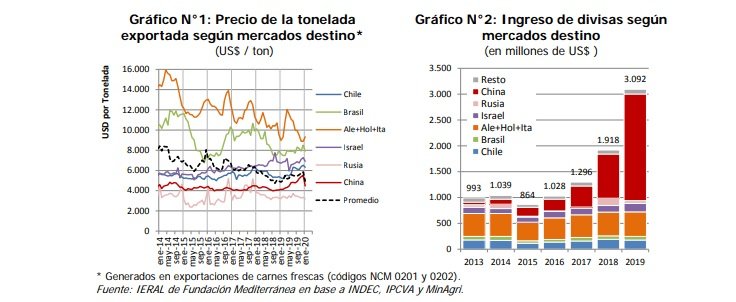

• La cadena bovina logró exportaciones récord en el 2019, colocando 569 mil toneladas peso producto en los mercados del mundo, equivalentes a 845 mil toneladas res con hueso. Se trata de una de las cifras más altas de la historia de la industria frigorífica argentina. Por estos envíos ingresaron al país US$ 3.100 millones, un 57% más que en el año previo y casi el 5% de las divisas totales comerciales del país.

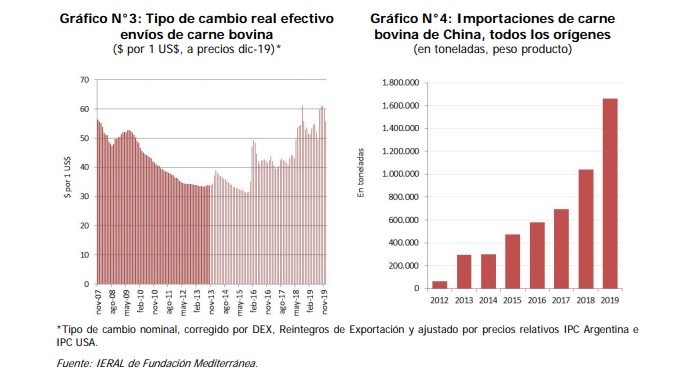

• Se entiende que este gran desempeño del sector exportador fue posible gracias a la combinación virtuosa de al menos tres factores: (1) un Tipo de Cambio Real Efectivo (TCRE) que se ubicó en niveles más altos de los vigentes en años previos; (2) una oferta importante de hacienda para faena, que incluye como dato negativo una tasa de liquidación de hembras alta; (3) una fuerte aceleración en las importaciones de China, país que debió acudir a los proveedores globales de proteínas animales para completar su abastecimiento frente a un fuerte desequilibrio interno.

• Con respecto al TCRE, una proxy del poder de compra interno de cada dólar generado específicamente en operaciones de exportación de carne, en 2018/19 se ubicó 24% por encima de los valores promedio del período 2016/2017 y 55% por arriba de los del período 2012/15. La fuerte mejora de la paridad cambiaria efectiva, particularmente respecto del segundo período antes mencionado, tiene que ver con un tipo de cambio nominal más alto, pero también con la reducción de los derechos de exportación (15% versus 7% promedio entre setiembre 2018 y diciembre 2019) y el restablecimiento de reintegros a la exportación.

• El rol de China fue fundamental en el notable desempeño de las exportaciones argentinas. Por desequilibrios estructurales, pero en mayor medida por problemas sanitarios no anticipados (brote severo de fiebre porcina africana en 2018/2019) sus importaciones se incrementaron en forma notable en los últimos dos años, de 695 mil toneladas (peso producto) en 2017, pasaron a 1,66 millones en 2019 (+139% en dos años). Además, para poder hacerse de más mercadería, el gigante tuvo que convalidar precios crecientes, +5% i.a. en 2018 y +7% i.a. en 2019 (todos los orígenes).

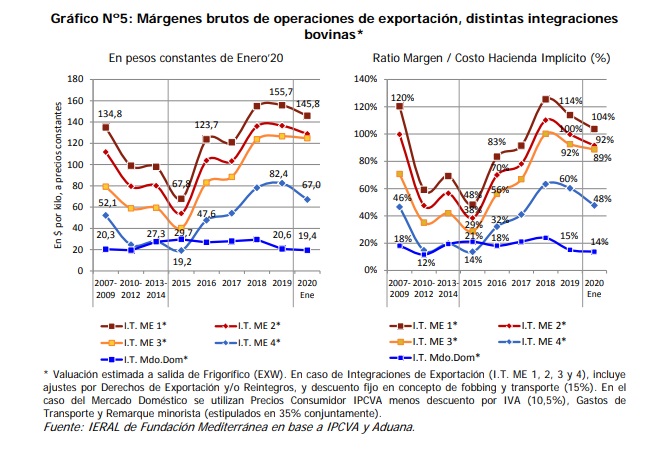

• Con un TCRE posicionado más arriba, precios internacionales tonificados por la demanda china y valores domésticos de hacienda bastante contenidos, en 2019 los márgenes brutos de exportación llegaron a niveles máximos desde que IERAL los mide (2007), en las cuatro integraciones de exportación que se monitorean, incluyendo la N°4, que es aquella que aproxima lo que sucede con las operaciones orientadas al mercado chino.

El cambio de escenario en el 2020

• Las condiciones de exportación comenzaron a deteriorarse hacia fines del año pasado, cuando uno de los tres drivers del 2019, la fortaleza de la demanda china, muestra problemas para sostenerse. El escenario externo empieza a resquebrajarse hacia fines de noviembre pasado cuando los importadores chinos exigen importantes ajustes de 3 precios para cerrar nuevas operaciones y además piden, en no pocos casos, renegociar las condiciones de operaciones ya acordadas.

• Por detrás del cambio de humor de los importadores se encuentra sin dudas el gobierno chino. La suba de precios de carnes se reflejó en la tasa de inflación interna, generando preocupación por los efectos sociales; el gobierno decidió entonces desplegar medidas de intervención comercial, algunas de ellas más explícitas y transparentes que otras, pero todas en su conjunto muy efectivas a los fines de reducir los precios de importación.

• A esta decisión política de bajar precios se sumó el efecto del coronavirus. Esta enfermedad altamente contagiosa, que puede ser letal en determinados pacientes, está complicando la operatoria y vida normal de empresas y familias chinas, la logística y la distribución interna de productos, afectando con diferente intensidad a las actividades productivas (primero más a determinados servicios, luego al comercio y más recientemente a las industrias de productos menos importantes) y deprimiendo la actividad económica en general.

• No está claro cuándo será el virus controlado y derrotado. Si ello sucediera en las próximas semanas, analistas del mercado estiman que llevará luego un par de meses normalizar el comercio de carnes, que deberá entre otras cosas digerir los importantes stocks que se han ido acumulando en puertos y cámaras frigoríficas del país.

• Se descuenta que en enero las exportaciones de carne fueron inferiores a las de diciembre, aunque probablemente no respecto a las del mismo mes de un año atrás. La caída se explicaría en parte por razones estacionales (la demanda sube para las fiestas y luego retorna a la normalidad) y en parte por la tibieza de la demanda china. Como referencia, en Uruguay las ventas externas de enero fueron un 45% menores a las de diciembre y en Australia un 32% menores, en ambos casos, la caída en los envíos a China explica buena parte de lo sucedido.

• Los márgenes brutos de exportación ya sienten el impacto de los menores precios internacionales; en enero 2020 se ubican un escalón por debajo del nivel que mostraran en 2019. Además de la baja de precios externos (en el caso de los envíos a China se supone un ajuste del 19% intermensual), otros dos factores contribuyen a los menores márgenes, los cambios arancelarios de Diciembre’19 (suba de DEX, del 5% al 9%) y el deterioro del tipo de cambio real.

• En el 2019 se colocaron en China más de 600 mil toneladas res equivalente hueso, aproximadamente el 20% de la carne producida en Argentina. Este es el volumen que hoy se encuentra pendiente de una resolución favorable de los problemas en el gigante.

• La incertidumbre que prevalece por estos días no debe disipar un hecho que no se ha modificado: China sigue teniendo la necesidad de importar enormes cantidades de carne para completar un abastecimiento “normal”; los precios internos por ejemplo de la carne de cerdo siguen aún muy elevados y sólo pueden bajar con más carnes volcadas al mercado (importada y/o de producción local) y no con menos. Es decir, los fundamentos indican que, en algún momento, las importaciones deben volver a fluir. El problema es, por supuesto, superar una transición que puede ser compleja para muchos frigoríficos exportadores.

• Si los márgenes de exportación se deteriorasen más aún (por caída de precios internacionales) o si directamente el mercado chino no pudiese absorber un volumen como el del año pasado, la industria frigorífica exportadora deberá reasignar ventas hacia otros destinos, particularmente el mercado interno, en condiciones menos favorables y con algunos actores (los más focalizados en China, los de menor eficiencia y escala) que pueden verse muy afectados.

• En caso de aflojar la demanda de carne para China, y por ende también los precios de determinadas categorías de animales, será muy importante la forma en que los productores respondan, si este escenario los desalienta y los empuja a una mayor liquidación o si por el contrario se percibe la baja de precios como un fenómeno coyuntural que se revertirá en próximos meses y por lo tanto deciden seguir invirtiendo en mantener y ampliar planteles. La combinación de una demanda externa más floja y una oferta estable o creciente de animales para faena podría ser muy nociva para los precios internos y para el futuro de la actividad ganadera.

• Finalmente, el Estado dispone de una herramienta para absorber shocks externos como podría ser el freno abrupto de la demanda china, la política comercial. Si los márgenes de exportación continuasen disminuyendo de forma tal de poner en riesgo las operaciones, una menor carga tributaria, es decir una baja de derechos de exportación (actualmente en el 9%) podría ser importante y necesaria para contener, al menos en parte, el impacto del evento adverso.

Introducción

Este documento repasa lo sucedido con los envíos al exterior de carne bovina en 2019 y analiza algunas de las variables que hacen al escenario que enfrentarán los exportadores este año.

Se presentan cuáles son, a criterio propio, los factores que explicarían el boom en los envíos al exterior durante los últimos dos años; y también lo que puede pasar con ellos en este 2020.

Una herramienta que se utiliza como termómetro del negocio exportador es el indicador de Márgenes Brutos de Exportación, desarrollado por IERAL hace tiempo atrás. Este indicador permite monitorear los incentivos económicos que se disponen para la colocación de carne en los distintos mercados / países, en función de los precios de la hacienda, los precios internacionales de los distintos cortes de carne, el tipo de cambio, el nivel general de precios y la política comercial.

Se estiman los márgenes brutos de exportación para distintas integraciones (diferentes canastas de cortes y destinos), y se pone particular atención en la integración que aproxima la situación de las ventas hacia el principal mercado destino que tiene hoy el sector exportador, China.

Actualmente existe mucha preocupación en el sector por un posible freno en las compras del gigante asiático y/o por una fuerte contracción en los precios de venta. Se discuten entonces algunos temas que hacen a la coyuntura actual de ese país, particularmente lo que está sucediendo con el coronavirus.

A partir de información provisoria de aduana, se estiman los márgenes brutos del arranque del año y se los compara con los del pasado más reciente. A su vez, en el caso de las exportaciones a China, se realizan algunas simulaciones simples para evaluar el impacto sobre los márgenes de estas operaciones de nuevas bajas de precios y/o eventuales subas en los valores de la hacienda. Finalmente, se discute acerca de lo que puede suceder con los precios de hacienda, la política comercial y el tipo de cambio real.

El récord de envíos En 2019 la cadena bovina logró récord de volúmenes colocados, 569 mil toneladas producto, equivalentes a 845 mil toneladas res con hueso. En términos absolutos, se trata de una de las cifras más altas de la historia de la industria frigorífica argentina. 1 La cadena logró ingresar divisas al país por US$ 3.100 millones, un flujo que creció un 57% respecto al del año previo y que más que triplica las divisas logradas pocos años atrás (2013/2015).

Se entiende que el notable desempeño de las exportaciones fue posible gracias a la combinación virtuosa de al menos tres factores: (1) la mejora del tipo de cambio real efectivo, a partir de la baja de derechos de exportación, la suba de reintegros y la eliminación de todo tipo de regulación comercial sobre el negocio exportador (2) una oferta importante de hacienda para faena, generada por el crecimiento del stock ganadero (2016/2017) pero también por una tasa de liquidación de hembras alta, particularmente en 2019, (3) el boom de importaciones de China de los años 2018 y 2019.

Con respecto al tipo de cambio real efectivo (TCRE), debe recordarse que la exportación de carne bovina deja de estar gravada por un impuesto a fines de 2015 (a partir del cambio de gobierno); hasta ese momento se aplicaba un cargo del 15% sobre los envíos. Además, se incrementan los reintegros de exportación y se elimina todo tipo de restricción o regulación comercial (encajes, cupos, etc.). En 2018, si bien vuelven a gravarse los envíos con DEX, el TCRE se mantiene alto por efecto de la devaluación del peso. A consecuencia de estos cambios de política comercial, y de las devaluaciones de los últimos 2 años, el poder de compra interno del “dólar carne bovina” mejora sensiblemente respecto de los niveles de años previos. Para tener un par de referencias cuantitativas: el TCRE del período 2016/2019 se ubicó en promedio un 39% por encima del TCRE del período 2012/2015, y el de los últimos dos años (2018/2019), un 55% arriba.

Por su parte, China tuvo un rol fundamental en la aceleración de las exportaciones argentinas; se trata de un enorme mercado de ingresos medios-bajos cuyas importaciones se incrementaron en forma notable en los últimos dos años, en parte por razones estructurales, que se explican por el propio proceso de crecimiento y desarrollo en el que se encuentra inmerso el país desde hace décadas (que favorece la diversificación del consumo interno de proteínas animales) pero en gran medida por problemas sanitarios (brote severo de fiebre porcina africana en 2018/2019), con efectos que podrían persistir durante varios años.

Las importaciones chinas de carne bovina, que ascendían a 695 mil toneladas (peso producto) en 2017, pasaron a 1,04 millones en 2018 y a 1,66 millones en 2019; en sólo dos años los volúmenes adquiridos por el gigante crecieron un 139%, no debe haber muchos antecedentes a nivel mundial de un salto de importaciones de esta magnitud.

Argentina supo aprovechar bien la necesidad de China, convirtiéndose en unos de sus principales proveedores, en 2019 Argentina aportó el 25% de toda la carne bovina comprada por el país asiático. Por otro lado, este último se ha hecho muy relevante para nuestro país, explicó 2 de cada 3 dólares generados por la cadena bovina argentina el año pasado (US$ 2.061 millones).

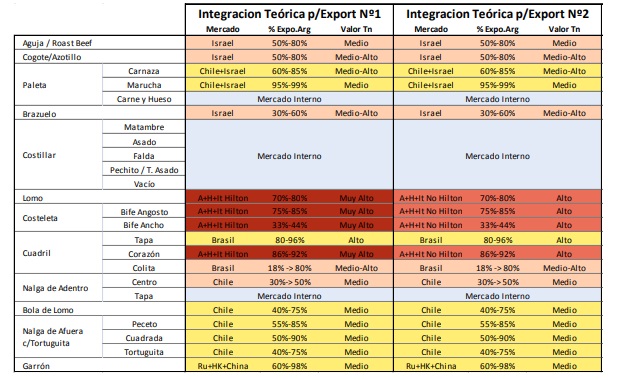

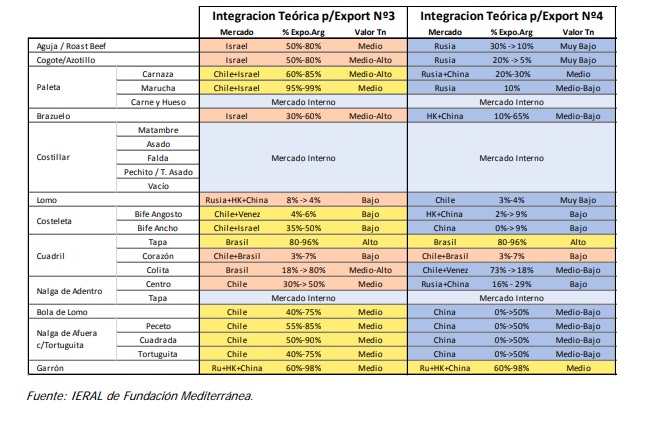

Desde el año 2007 IERAL monitorea márgenes brutos de exportación2 (los MBE) para 4 tipos de operaciones o Integraciones Teóricas (IT Mercado Exportación).3

Los MBE son el resultado de la diferencia entre los ingresos por ventas (carne vendida a valor ExWork) y el costo de la principal materia prima utilizada (hacienda como kilos de carne); éstos pueden ser expresados en términos absolutos, aunque lo más usual y conveniente es hacerlo en porcentajes, en este caso, en relación al costo de la hacienda (materia prima).

De acuerdo a las estimaciones, los márgenes llegaron a niveles máximos desde que se miden durante 2018 y 2019 en las cuatro integraciones de exportación; se destacan particularmente los muy buenos números de la Integración N°4 (Orientada principalmente a China); en este último caso, los márgenes suben no sólo por la depreciación cambiaria, y/o precios internos de hacienda bastante contenidos (medidos en dólares), se agrega también una importante suba de los precios medios de exportación.

Luego de un 2019 excepcional, se deterioran las condiciones externas en el arranque del 2020

En realidad, las condiciones de exportación comienzan a deteriorarse a fines del año pasado, en ese momento, con operaciones que se cierran con importantes reducciones de precios; el arranque del 2020 confirmaría el cambio de escenario, agregando un dato más preocupante, un posible ajuste de volúmenes.

No se dispone aún de información respecto a lo sucedido con los envíos de enero 2020, pero todo indica que hubo una caída relevante en las colocaciones respecto a diciembre (probablemente no respecto al mismo mes de un año atrás). Una parte de este ajuste no debería preocupar, dado que puede tener que ver con cuestiones estacionales (la demanda sube para las fiestas y luego retorna a la normalidad), pero sí debería prestarse atención al ajuste que se explicaría por una demanda que ha perdido intensidad. Por caso, en Uruguay las ventas externas de enero fueron un 45% menores a las de diciembre, en el arranque del 2019 había sucedido algo similar pero el ajuste fue menor (-28%).4

En enero 2020 los márgenes brutos de exportación se habrían ubicado un escalón por debajo del nivel medio 2019, impactando negativamente los cambios arancelarios de Diciembre’19 (suba de DEX, del 5% al 9%), el deterioro del tipo de cambio (ajustado por inflación) y la baja de precios en varios mercados externos, particularmente en China; 5 el ajuste de márgenes se da incluso con una hacienda que permanece barata en dólares, en perspectiva comparada con países de la región y de otras latitudes.

En Enero’20 el costo de la hacienda se estima en $141 por kilo de carne-insumo; esto al tipo de cambio oficial representaría USD 2,34. 6 En 2019 promedió USD 2,26, mientras que en 2015 rondaba los USD 3,37. Esto es, en Enero’20 la hacienda está un 30,5% más barata (en dólares oficiales) que en 2015.

Respecto a las Integraciones, el valor de la Integración Nº1 (carne destinada a Europa bajo cuota Hilton) se estima en $286 por kilo exportado a salida de planta (ExWork), equivalentes a USD 4,77. Por tanto, el margen bruto para la Integración Nº1 asciende a $145,8 por kilo; otra forma de presentarlo es diciendo que el margen bruto de la IT Nº1 equivale al 104% del costo medio de hacienda. En 2019 esta relación promedió el 114%, es decir 10 puntos porcentuales menos (-9%).

En las Integraciones Nº2 y Nº3, también destinadas a mercados de ingresos altos (Europa No Hilton) y mercados de ingresos medios (Chile, Brasil), se observan desmejoras en los ratios márgenes / Costo, desde 100% a 92% en la IT Nº2 y desde 92% a 89% en la IT Nº3, las bajas porcentuales son de 8,2% y 4,1%, respectivamente.

Pero la IT más relevante es en la actualidad la Nº4, que representa los envíos de carne a países de ingresos medios-bajos, antes Rusia y China en el último tiempo. En enero de este año el valor de la Integración Nº4 se estima en $208 por kilo exportado, mientras que el margen bruto en $67, monto que representa el 48% del costo medio de hacienda. En los últimos dos años esta relación se ubicaba cerca o por encima del 60%. El nivel de márgenes de enero podría seguir siendo atractivo para la exportación, aunque el cambio manifiesto de tendencia, una posible profundización de la caída de precios, y el menor interés expresado por los importadores chinos en lo que va del 2020, están generando mucha preocupación en el sector.

¿Qué factores favorables a la exportación pueden mantenerse en pie en el 2020?

Se hizo referencia antes a los factores que habrían dado impulso a las exportaciones durante los últimos dos años. ¿Con cuáles de ellos se contará en éste? ¿Qué puede suceder con los precios internacionales y la demanda, particularmente en China? ¿Qué puede esperarse de la oferta de hacienda para faena y sus precios internos? ¿Qué con la política comercial, el tipo de cambio, etc.?

Respecto a los precios internacionales, los datos provisorios de aduana que se disponen muestran una caída en varios mercados importantes en el primer mes del año; en China el ajuste sería de un 19% intermensual, en Israel -7%, Brasil -5%, por citar algunos valores. A favor se tiene que, en el caso de los valores pagados por el gigante asiático, el ajuste se da desde precios muy altos (de hecho, diciembre mostró el precio más elevado de los últimos años) y los valores de enero de este año habrían sido todavía superiores a los del mismo mes del año previo.

En cuanto a lo sucedido específicamente en China en los últimos meses, la historia resumida es más o menos la siguiente: primer acto, un gran faltante de carne (fiebre porcina africana), exacerbado por una demanda que se anticipaba fuerte por motivos estacionales (festejo del año nuevo), llevó a los importadores a acrecentar los volúmenes comprados, convalidando valores cada vez más altos; segundo acto, los mayores precios de las carnes impactaron en la tasa de inflación, que llegó a niveles que no se veían desde hace tiempo, con un impacto social negativo y poco deseable; tercer acto, el gobierno chino decidió intervenir en el mercado de las carnes, a partir de distintos instrumentos7 , a los efectos de contener y reducir precios; cuarto acto, aparece el coronavirus, enfermedad muy contagiosa y que puede ser letal, alterando la vida económica (de locales y turistas), generando mucho daño en ciertos canales de consumo de alimentos y que por lo tanto reduce en forma genuina las tensiones de demanda que venían manifestándose en el mercado chino; final de la obra: precios más bajos, caída de pedidos, elevados stocks y mucha incertidumbre respecto del cómo sigue.

Algo que no debe perderse de vista es que China sigue teniendo la necesidad de importar enormes cantidades de carne para completar un abastecimiento “normal”; los precios internos por ejemplo de la carne de cerdo siguen aún muy elevados y sólo pueden bajar con más carnes volcadas al mercado (importada y/o de producción local) y no con menos. Es decir, los fundamentos indican que, en algún momento, las importaciones deben volver a fluir.

El problema es la transición, particularmente los efectos del coronavirus, puede llevar varios meses hasta que retorne la normalidad en la vida económica de China, suponiendo que en las próximas semanas el virus se termina de controlar.

Otros dos factores a monitorear, de efecto “bajista” sobre precios y que implicarán un esfuerzo mayor del sector exportador argentino son los siguientes: a) el proceso de regularización de las relaciones comerciales entre China y Estados Unidos (los chinos pueden recuperar a un gran proveedor global de carnes); b) la gran cantidad de nuevas plantas frigoríficas habilitadas por el gobierno chino en distintos países para exportar a su mercado en el segundo semestre de 2019; más actores implica más competencia y ello lleva a menores márgenes y precios.

Hasta el momento la baja de precios internacionales redujo márgenes de exportación, que venían en niveles muy altos, el tema es qué sucederá de continuar y profundizarse esta tendencia, ¿la decisión de exportación podría estar en riesgo?

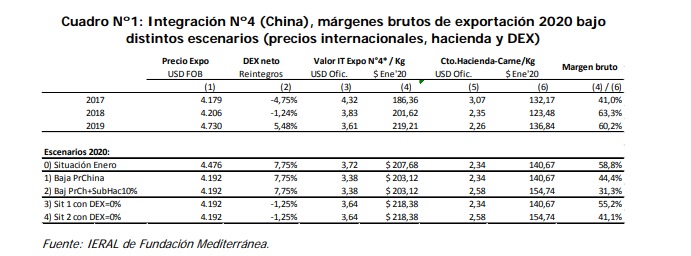

No hay una respuesta sencilla para esta última pregunta, será importante la percepción que se tenga respecto del proceso, ¿se trata de un problema coyuntural o de resolución larga?, y seguramente habrá muchos matices entre frigoríficos de acuerdo a la eficiencia productiva y económica de cada uno de ellos, de todos modos, se pueden construir distintos casos para ver qué sucede con los márgenes bajo algunos escenarios posibles, particularmente para la IT N°4.

Por ejemplo, si los precios de exportación a china volviesen a valores cercanos a los promedios 2017/2018 (US$ 4.200 la tonelada, un 6% por debajo del precio estimado para enero 2020), el margen bruto de la IT Nº4 bajaría al 44%, quedando cerca de los niveles observados en 2017, no parecería tan bajo. Pero si a este último escenario además se le agregase una suba del 10% de los precios de la hacienda en dólares, los márgenes brutos llegarían al 31%, un umbral crítico muy probablemente.

Las simulaciones anteriores indicarían que la exportación a China podría superar la crisis actual, siempre que no se combinen un aumento (superior al 5%) de precios de hacienda (en moneda dura) con una nueva (y relevante) ronda de baja en los precios externos. Desde otra perspectiva, mientras más rápido se controle el problema del coronavirus, más chances hay de evitar un escenario más adverso en materia de precios externos y de poder sostener el nivel de actividad y de exportaciones que tuvo el sector exportador durante 2019.

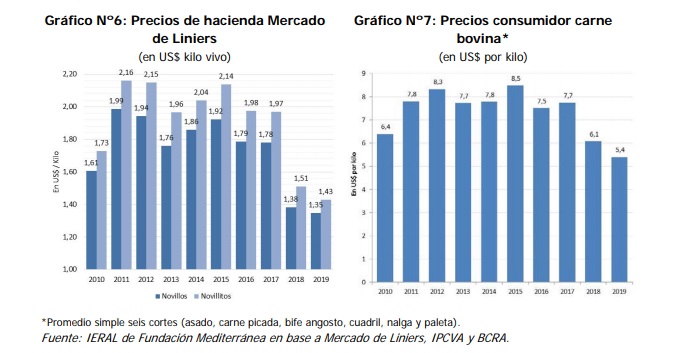

En cuanto a la oferta y el valor interno de la hacienda, este último estuvo relativamente contenido durante todo el 2019, creciendo por encima de la inflación, pero ajustando por segundo año consecutivo en dólares, en todas las categorías de animales, con excepción de la vaca. En el caso del novillo, esta categoría promedió US$ 1,35 el kilo en pie (Liniers), frente a US$ 1,31 en 2018. En novillitos los valores fueron de US$ 1,51 y US$ 1,43 respectivamente. La crisis económica fue determinante para poner paños fríos sobre precios (carnes y hacienda) en un contexto donde la oferta de carne enviada a mercado interno se contrajo duramente (-10%). Bajo otro escenario macroeconómico, de crecimiento de ingresos, los precios de la hacienda (y de la carne a nivel consumidor) habrían tenido muy probablemente un fuerte recorrido alcista (en moneda dura), como sucediera en varios países de la región y del mundo.

Lo que suceda con la economía argentina, si se logra o no salir de la crisis económica, si se recuperan los ingresos de asalariados, jubilados, cuentapropistas, etc., será uno de los factores determinantes de los precios internos de la hacienda. Hasta el momento las señales no son muy alentadoras y existe bastante consenso entre los analistas que la probabilidad estaría más del lado de tener un tercer año consecutivo de recesión con inflación (estanflación) que de recuperar el sendero del crecimiento, la mejora de ingresos y la estabilidad macroeconómica.

Suponiendo que la demanda interna no presionase por un consumo mayor al que tuvo en 2019 (unas 2,3 millones de toneladas), las preguntas pasan al otro lado del mercado, ¿se ofrecerá esa cantidad de carne? ¿La producción 2020 neta de exportaciones será similar a la del año pasado? ¿La cantidad de hembras enviadas a faena será la misma, mayor o menor? Ante una demanda externa más floja por los motivos antes comentados, ¿los productores retendrán un tiempo más las vacas en sus campos? Por otro lado, ¿la exportación repetirá las 845 mil toneladas del año pasado, con precios internacionales más bajos, otros competidores en el mercado y con China dando señales de no requerir más carne por algunos meses? ¿Tendrá margen para pagar un poco más por la hacienda, o por el contrario, los valores internos deberán acomodarse a la baja frente a un contexto más complejo? Todo tiene que ver con todo y estas preguntas son de difícil respuesta.

Lo que sí puede ser importante es, en caso de aflojar la demanda de carne para China, y por ende los precios de determinadas categorías de animales, la forma en que los productores responden, si esto los alienta a una mayor liquidación o si por el contrario se percibe la baja de precios como una situación de oportunidad, un fenómeno coyuntural que se revertirá en próximos meses y por lo tanto deciden seguir invirtiendo en mantener y ampliar planteles. Nótese que la combinación de una demanda más floja y una oferta creciente de animales para faena sería muy nociva para los precios internos y para el futuro de la actividad.

Con respecto al tipo de cambio real efectivo en el 2020, no hay a priori elementos para esperar un deterioro abrupto, aunque si es posible un desgaste, ya sea por el lado del tipo de cambio o la política comercial.

La política comercial ha sido muy importante en los últimos años, para mal o para bien, y también muy cambiante. Durante el período 2008/2015, intervenciones de mercado y elevados impuestos, terminaron afectando la inversión en producción ganadera y estancando finalmente al sector exportador. En los últimos cuatro años, la política comercial hizo un giro de 180 grados, el sector exportador pasó de pagar impuestos a recibir reintegros y las ventas reaccionaron con mucha fuerza por este cambio sumado a otros factores ya mencionados.

Las preguntas relevantes respecto de la política comercial son: sin importar lo que suceda en el año, ¿el gobierno mantendrá la alícuota del 9% de DEX? ¿Sostendrá la política de no intervención, de libertad para operar en el comercio exterior? O, por el contrario, está monitoreando la evolucionen de algunas variables y en caso de considerarlo necesario puede llegar a cambiar nuevamente impuestos y reglas de juego.

Si los márgenes de exportación se siguen reduciendo por menores precios internacionales, una menor carga tributaria podría ser importante para contener, al menos en parte, el impacto, ¿hay alguna probabilidad que ello ocurra? En el Cuadro Nº1 se presenta una simulación (escenarios 3 y 4) que muestra cómo los márgenes podrían sostenerse con la eliminación de los DEX en caso de ser atacados por una nueva baja de precios internacionales o por subas de los precios locales de la hacienda. Por el contrario, si los precios internos de carnes y hacienda se incrementasen en próximos meses, ¿ello generará un cambio en la política comercial? Por caso, ¿una suba de DEX o una intervención directa del gobierno en el mercado de exportación a los efectos de “contener” precios a corto plazo?

Nótese que las respuestas oficiales a posibles situaciones de mercado que se presenten en los próximos meses pueden tener efectos muy diferentes a corto versus mediano o largo plazos, y que priorizar el corto plazo por sobre el largo sería un error, no pocas veces, este tipo de acciones ha derivado en la inhibición de los mecanismos de resolución de desequilibrios que dispone el mercado y en la generación de problemas mucho más graves en el futuro. Por ejemplo, una suba de precios internos generada por una situación de escasez de producto, que dispare como respuesta una suba de derechos de exportación a los efectos de reasignar producción hacia el mercado interno podría inhibir la mayor presión de demanda, revertir la suba de precios, pero el cambio de reglas de juego no sería neutral en términos de confianza e inversión futura en capacidad de producción y en tecnología.

Finalmente, con respecto al tipo de cambio real, en los últimos meses se observa una apreciación de la moneda, es decir, una evolución más lenta del tipo de cambio oficial en relación al ritmo al que crecen los restantes precios de la economía. El cepo cambiario y el virtual desdoblamiento del mercado (vía un impuesto del 30%) contribuyen a este fenómeno, toda la demanda de dólares por motivos no comerciales debe canalizarse hacia otros mercados, lo que permite al gobierno mantener bastante control, al menos por un tiempo, sobre el precio de la moneda en el mercado comercial. También influye la propia crisis económica y la caída de la demanda de insumos y bienes importados. Los procesos de apreciación cambiaria no se pueden mantener por años pero sí pueden manifestarse durante muchos meses, erosionando en forma lenta pero persistente el negocio exportador.

En los próximos meses empezarán a entrar los dólares vinculados al ciclo agrícola 2019/2020, que de ser un ciclo exitoso en volúmenes, también ayudaría al gobierno a mantener bajo cierto control al tipo de cambio oficial. Pero por otra parte, la demora en la renegociación de la deuda, la continuidad del déficit fiscal y la necesidad de acudir al financiamiento al tesoro con emisión del BCRA constituye una fuente de recursos para alimentar la inflación, los mercados de activos y la incertidumbre en general, complicando la estrategia de mantener relativamente estable el tipo de cambio. No está tan claro entonces la evolución de esta variable en los próximos meses y en caso que el gobierno desee seguir utilizando el tipo de cambio nominal como ancla de precios, sí podrá efectivamente lograrlo.

Sección Anexo: Detalle de Integraciones

1 En el podio se encuentran también los años 1924, 1969 y 1978, en los que las exportaciones superan las 700 mil toneladas res con hueso equivalente. A favor de esos períodos del pasado juegan la mayor participación de carnes refrigeradas en el total de envíos (actualmente dominan las carnes congeladas, de menor valor relativo) y el hecho que la Argentina de entonces era uno de los países proveedores más importantes del mercado mundial de carnes (el proveedor N°1 al menos hasta la década del ´70).

2 Para más detalles del concepto de margen bruto se sugiere revisar Garzón Juan Manuel y Torre Nicolás (2018), “La Cadena Bovina retoma su protagonismo internacional”, Serie Documentos de Trabajo, N°169, febrero, IERAL.

3 Hay cuatro integraciones de exportación (Nº1, 2, 3 y 4), combinaciones de diferentes cortes destinados a distintos mercados. Ver detalle en sección anexo.

4 Lo mismo en Australia, las ventas se ajustaron 32% intermensual en enero de este año y 26% en enero de 2019.

5 A partir de datos provisorios de Aduana se trabaja con un ajuste del 19% en el precio medio de las exportaciones a China entre diciembre 2019 y enero 2020. Nótese que el ajuste sería mayor según la industria frigorífica. De ser así, en un próximo informe se revisarán los resultados.

6 Este valor se utiliza como costo medio de todas las integraciones. Se trata de un supuesto que simplifica el análisis pero, como es usual, tiene su debilidad, sobrestima el costo de aquellas operaciones que se realizan con “hacienda barata” (ejemplo, vacas) y subestima el costo de aquellas operaciones que se realizan con “hacienda cara” (ejemplo, novillo de exportación)

7 Las importaciones en China no son totalmente libres, si bien se desconoce la existencia de cupos o restricciones cuantitativas de importación, el gobierno dispone de otras herramientas que puede utilizar para administrar el comercio, para dinamizar o contraer las compras del exterior, por caso, la mayor o menor celeridad en la autorización de permisos de importación y la cesión de créditos a tasas más o menos convenientes a los importadores. Además, en muchas empresas el Estado tiene participación accionaria, lo que facilita la coordinación y la implementación de medidas hacia determinados objetivos.

Fuente: economis.com

![]()